基本信息

- 项目名称:

- 油藏开发风险评价与决策系统

- 来源:

- 第十二届“挑战杯”省赛作品

- 小类:

- 管理

- 简介:

- 石油被称为“工业的血液”,这一资源的开发对于经济建设具有战略性的意义。然而,勘探开发中由于种种风险因素的作用,可能造成数亿元的损失。因此,对于油藏开发而言,进行科学的投资风险评估具有重大的意义。本论文摒弃传统的从成本角度进行分析的方法,选择从收益角度出发,建立风险评价因素参数。同时,本文充分考虑油藏开发投资的不可逆特点,结合国际较为通用的实物期权方法,建立起油藏开发项目投资风险分级评价方法。

- 详细介绍:

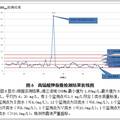

- 众所周知,石油被称为“工业的血液”,这一资源的开发对于经济建设具有战略性的意义。对该资源的开发投资,具有明显的“高投入、高风险、高效益”的特点。据统计,每百万吨产能大约需要20亿元的勘探投入和20亿元的开发投入,而勘探开发中由于种种风险因素的作用,可能造成数亿元甚至更大的损失。因此对于油藏开发而言,搞好开发分析是进行各项决策的前提,进行科学的投资风险评估具有重大的意义。 一般的风险评估分为三个主要阶段:风险识别、风险量化、风险评价。在以往对油藏开发风险的研究中,多从成本角度,对于复杂的风险因素采取层次分析等方法,将风险分层规整,然后对不用的风险给以不同的权重。本文通过对油藏开发技术特点和投资特点的分析,选择从收益角度出发,通过对最终收益的影响因素的观察,将风险限于三个相对独立的约束因素:产量、价格和汇率,并对三者进行了维纳过程检验。这一设计有效的回避了风险系统权重评价的主观评价和风险因素的相关性,同时将国际上流行收益角度的单因素评价进行了有效的扩展。由于三者均服从维纳过程,因此风险量化也以维纳过程的形式进行。分别计算出三者的几何布朗运动参数,然后根据已证明的多元连乘型伊藤过程,计算出评价需要的整体的风险因素参数。在风险评价方面,本文借鉴现代实物投资理论,充分考虑油藏开发投资的不可逆特点,在原有的投资行为柔性中,加入等待因素,结合国际较为通用的实物期权方法,重新构造了一般油藏开发项目的价值量,设计了油藏开发项目投资风险分级评价方法,同时给出了基于油藏开发项目投资风险分级评价的整体投资决策方案设计。 最后,通过胜利油田某油藏的开发投资对该方法的使用进行了举例说明,给出了风险评价报告和动态投资设计方案。

作品专业信息

撰写目的和基本思路

- 对于油藏开发而言,搞好开发分析是进行各项决策的前提,进行科学的投资风险评估具有重大的意义。本文通过对油藏开发技术特点和投资特点的分析,选择从收益角度出发,基于不可拟投资理论,构建出油藏开发项目价值评价模型和基于价值评价的风险分级评价模型,并且构造出油藏开发投资项目中多重因素综合影响的期权定价模型。最终给出基于油藏开发项目投资风险分级评价的整体投资决策方案设计。

科学性、先进性及独特之处

- 这一设计,体现了在四个方面的创新: 1)将不可逆投资评价理论置于油藏开发项目投资风险评价方法中; 2)尝试构造油藏开发投资项目中多重因素综合影响的期权定价模型; 3)尝试构造多种期权复合条件下的期权定价模型; 4)尝试解决期权定价中正态分布函数造成的技术困难,实现多种条件下B-S模型及其衍生模型方程的逆推。

应用价值和现实意义

- 该成果可以广泛应用于我国现阶段油藏开发的大部分项目的风险评价和经济评价中,同时,根据该成果得到的投资决策可以一定程度的降低开发投资的风险,提高收益。

作品摘要

- 众所周知,石油被称为“工业的血液”,这一资源的开发对于经济建设具有战略性的意义。对该资源的开发投资,具有明显的“高投入、高风险、高效益”的特点。因此对于油藏开发而言,搞好开发分析是进行各项决策的前提,进行科学的投资风险评估具有重大的意义。 本文通过对油藏开发技术特点和投资特点的分析,选择从收益角度出发,基于不可拟投资理论,构建出油藏开发项目价值评价模型和基于价值评价的风险分级评价模型,以此来对项目投资风险进行评价。同时将风险限于三个相对独立的约束因素:产量、价格和汇率,然后根据已证明的多元连乘型伊藤过程,计算出评价需要的整体的风险因素参数。借鉴现代实物投资理论,充分考虑油藏开发投资的不可逆特点,在原有的投资行为柔性中,加入等待因素,结合国际较为通用的实物期权方法,重新构造了一般油藏开发项目的价值量。通过所构建的期权定价模型对风险评级系统中的临界点进行计算并形成油藏开发项目投资风险分级评价图,最终得出基于油藏开发项目投资风险评价的整体投资决策方案设计。 最后,通过胜利油田某油藏的开发投资对该方法的使用进行了举例说明,给出了风险评价报告和动态投资设计方案。

获奖情况及评定结果

- 刘冰. B-S模型的扩展及其在石油开发中的应用[J].统计与信息论坛 2008(4)(CSSCI)

参考文献

- 1.近二十年纽约伦敦期货市场的油价的日K线; 2.2005年7月以来人民币兑美元汇率的日K线; 3.某油田一区块的实际开发数据和开发方案。

调查方式

- 调研开发方案

同类课题研究水平概述

- 现有的风险评价技术在油藏开发中应用尚处于初级阶段。作为风险评价基础的风险识别和分类,是我国较早的油藏开发风险研究方向。 从国内外现有的文献来看,油藏开发的投资风险主要从以下三个角度进行评价:成本角度、收益角度和效用角度。一个明显的特征是,成本角度的研究主要集中于油藏开发生产的内部风险,收益角度和效用角度则更多关注于敏感性更高的外部风险。根据这一特点,这里也从内部风险和外部风险两个方面综述。 对内部风险的评价,主要是在对地质和技术不确定性研究的基础上,选择一些综合评价方法,对项目的风险程度进行探讨,其评价结果往往是一个项目整体的风险强度评级。现行最为广泛的内部风险评价方法是风险评级法(AHP+模糊综合评价的结果也是风险评级,也可归于此类)。如Chevron 公司的风险分类标准,将风险分为5类。 对外部风险的评价,主要是根据国际原油价格等外部风险因素的波动,借助于金融衍生工具的定价方法,对风险条件下的投资决策进行研究,其结果往往是某个方案的可行性,以及方案投资策略的改进。其中最为常见的是实物期权方法。石油开发项目投资决策中,针对其多阶段投资的特点,为了弥补由于后续投资选择权(即期权)造成的净现值方法的价值漏损,产生了将开采的石油作为标的资产的实物期权方法。实际上,能源行业也是最早使用实物期权方法的行业之一。期权评价的核心是定价问题,而定价需要一个重要的参数估计——原油价格波动率的计算。在石油投资领域,国际现行的波动率估计方法有三种:一是采取主观评价的方法;二是在期权期货交易市场健全的条件下(如NYMEX、IPE),也可以把每天的出售期权价格数据输入B-S方程,向后计算其中的波动率;更为常用的是利用历史价格数据计算,如根据WTI的1982年1月至1992年2月的月度现货价格计算出这一期间的年波动率为0.3746。 综合内部和外部风险的较为全面的评价还比较少,主要原因是:内部风险评价多为主观评价基础上的评价,评价本身的思路和方法都存在较多问题;内部风险的数值化的技术难题制约了模拟技术的应用;由于内部风险的关联性较高,而且相互关系较为复杂,使一些风险结构分析的方法无法使用;外部风险的评价方法对于收益流的假设比较苛刻,用于内部风险尚需检验;评价人员的技术优势不同,决定了对不同技术特征的风险评价难于统一。