基本信息

- 项目名称:

- 两种套利策略:会计应计、现金流量和投资者情绪——基于中国上市公司的实证分析

- 来源:

- 第十二届“挑战杯”作品

- 小类:

- 管理

- 简介:

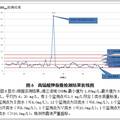

- 本论文从投资者情绪和应计异象相关关系的新视角,深入分析会计应计和经营性现金流量的微妙关系,以及它们与未来股票回报的关系。我们发现,这两种套利结果并不是完美的正相关的,而这种不对称结果的出现主要是因为存在陷于财务危机的公司。进一步研究发现,在投资者情绪高涨时期,基于会计应计的套利策略会优于基于现金流的策略;而在投资者情绪低迷时期,基于现金流的策略会优于基于会计应计的策略。

- 详细介绍:

- 本论文集中研究了投资者情绪与“应计异象”的相关关系。与以往的研究不同,本文突破了以往研究仅仅在会计领域考虑“应计异象”的思路,而是从行为金融学的视角,考察投资者情绪对基于应计和基于现金流的投资策略所带来超额回报的影响。研究发现:1、由于会计应计和现金流不是完美的负相关的,因而,应计策略和现金流策略所产生的套利结果也不是完美的正相关的。这其中主要是存在应计为负且现金流为负的公司的干扰作用。2、由于投资于应计为负且现金流为负的公司潜藏着很大的投机性,因而,这类公司很容易受投资者情绪的影响。因此,在投资者情绪高涨时期,选择会计应计策略能够获得比现金流策略更高的超额回报;而在投资者情绪低迷时期,选择现金流策略能获得比会计应计策略更高的超额回报。本文的研究进一步丰富了学术界关于“应计异象”的研究视角,同时也有利用帮助投资者正确理解资本市场,理解价格的形成机制和资源的合理分配,从而促进经济健全、高效的发展。

作品专业信息

撰写目的和基本思路

- 本论文跳出Sloan(1996)应计的套利策略,深入分析会计应计和现金流量之间的微妙关系。通过实证研究,发现两种套利策略并不是完美的正相关。 进一步深入探讨,本文找到了这两种套利策略非正相关的原因,是市场上存在陷于财务危机的公司,并且我们发现投资者情绪会是影响这类公司的股价波动的主要因素。这将有利于帮助投资者在不同的情绪时期,选择不同的套利策略进行套利,从而获得最大化的超额回报。

科学性、先进性及独特之处

- 第一,本文从投资者情绪的新视角,对应计和现金流的错误定价进行研究,将行为金融学与会计学领域的研究点相结合,涉猎学科交叉点上的新东西、新事物,是一大创新; 第二,“应计异象”的研究在国内尚处于起步阶段,特别是缺少有关应计和现金流套利不同的研究,本文的探讨进一步丰富了国内有关“应计异象”的研究视角; 第三,行为金融学是一个新兴的研究领域,国内研究较少,本文的研究丰富和拓展了行为金融学理论。

应用价值和现实意义

- 本文也具有较好的实践价值: 第一,本文的研究结论能为市场上的投资者选择有利的投资时机、构建有效的投资策略提供相关指导; 第二,有利于帮助投资者正确理解资本市场,理解价格的形成机制和资源的合理分配,从而促进经济健全、高效地发展。

作品摘要

- 本文以我国上市公司1999-5至2009-4的数据为样本,深入分析会计应计和经营性现金流量的微妙关系,以及它们与未来股票回报的关系。之前的研究者认为,基于应计和基于现金流的套利策略应该会获得相似的超额回报。然而我们发现,这两种套利结果并不是完美的正相关的,而这种不对称结果的出现主要是因为存在应计为负且现金流为负的公司(陷于财务危机的公司)。由于投资于这类公司潜藏着很大的投机性,因而,投资者情绪会是影响这类公司的股价波动的主要因素,进一步研究发现,在投资者情绪高涨时期,基于应计的套利策略会优于基于现金流的策略;而在投资者情绪低迷时期,基于现金流的策略会优于基于应计的策略。

获奖情况及评定结果

- 一、2010年6月,获得第八届“海问杯”论文大赛一等奖; 二、2010年11月,获得第九届“挑战杯”学生课外学术论文竞赛一等奖; 三、2011年6月,获得第六届“挑战杯”首都大学生课外学术科技作品竞赛特等奖。

参考文献

- 本文的数据来自CCER数据库和CSMAR数据库。

调查方式

- 走访、人员介绍、个别访谈、会议、书报刊物、统计报表、文件。

同类课题研究水平概述

- 国外: 有效资本市场假说(Hayek, 1945; Friedman, 1953; Fama, 1970, 1991)是过去几十年中金融学对人类社会的几个最重大的贡献之一。它是现代金融学大量实证研究的理论基础,不仅在学术上有重大贡献,而对经济资源的配置起到了重要的指导作用。有效资本市场假说认为,市场是有效的,套利是没有成本和风险的,因而,一旦市场股票价格偏离其内在价值,那么由于套利者的存在,股价会很快回复到它真实的水平上,任何投资策略都不可能获得超过应得风险回报的收益。然而,自从20世纪80年代初以来,学术界却发现了越来越多的“市场异象”,从而开启了对有效资本市场假说的质疑和挑战。这些异象包括规模异象(Banz, 1981) 、市盈率异象(Basu, 1983)、反转策略异象(DeBondt and Thaler, 1985) 、惯性策略异象(Jegadeesh and Titman, 1993)、盈余公告后漂移异象(Bernard and Thomas, 1990)、应计异象(Sloan, 1996)、稳健会计政策异象(Penman and Zhang, 2002)。本文研究的是众多异象之一:“应计异象”。在Sloan(1996)之后,大量的实证研究再次检验了会计应计和未来回报之间的负相关关系,然而,有一个领域却很少有人去关注:就是基于会计应计策略和基于现金流策略的关系问题。这引起了本文作者的研究兴趣。 国内: 目前,国内研究关于市场投资者情绪对中国A股市场上的“应计异象”的影响较少。本文的研究弥补了国内在此项研究上的空白,具有较大的理论和现实意义。